「外構を後からしたら固定資産税が上がる?」「物置やカーポートにも税金がかかるの?」新築や外構リフォームを検討する中で、外構にかかる固定資産税の影響を気にする方が増えています。

私自身、外構専門で10年以上携わり、税金トラブルに直面したお客様も数多く見てきました。「物置を設置したら翌年税金が増えていた」「ガレージが課税対象だった」など、知らないと損するケースも少なくありません。

本記事では固定資産税がかかる外構・かからない外構の違い、具体的な課税例(物置・コンクリート・フェンス)、税金を抑えるためのポイントを解説します。この記事を読めば余計な税金を払わずに済み、安心して外構を計画できます。

外構工事後に「想定外の税金がかかった!」と後悔しないためにも、ぜひ最後までご覧ください。

外構工事を検討する方は【PR】タウンライフ外構のような外構一括見積もりサイトで比較するのがオススメです。無料で見積もりとプロの提案が受けられます。

10秒診断

全3問|最適な外構見積もりサイトを見つける

タウンライフ外構がおすすめ

あなたにはタウンライフ外構がピッタリ!

- 自分で選んだ業者に見積もり依頼可能

- 無料でプラン・図面作成をしてくれる

- リフォーム部門アンケート3冠の高いお客様満足度

利用者の評判が高く初心者に最もおすすめの外構一括見積もりサイトです。

>> タウンライフ外構はこちら

依頼する業者を選べるので安心

見積・プラン無料、簡単3分入力

当サイトで1番おすすめ!

外構・エクステリアパートナーズがおすすめ

あなたには外構・エクステリアパートナーズ

![]() がピッタリ!

がピッタリ!

- NHK出演のエクステリアプランナーが在籍

- 通過率9.8%の厳しい審査をクリアした優良業者のみ加盟

- 建設業許可取得済みで外構に特に強い

外構・エクステリアパートナーズはプロの専門的なアドバイスを受けながら進めたい方におすすめです。

\ 審査通過率9.8%の優良会社のみを紹介 /

※見積依頼後、詳細確認の電話がきます

※イタズラ電話ではないので安心して下さい

タウンライフ外構がおすすめ

あなたにはタウンライフ外構がピッタリ!

- 自分で選んだ業者に見積もり依頼可能

- 無料でプラン・図面作成をしてくれる

- リフォーム部門アンケート3冠の高いお客様満足度

利用者の評判が高く初心者に最もおすすめの外構一括見積もりサイトです。

>> タウンライフ外構はこちら

依頼する業者を選べるので安心

見積・プラン無料、簡単3分入力

当サイトで1番おすすめ!

外構・エクステリアパートナーズがおすすめ

あなたには外構・エクステリアパートナーズ

![]() がピッタリ!

がピッタリ!

- NHK出演のエクステリアプランナーが在籍

- 通過率9.8%の厳しい審査をクリアした優良業者のみ加盟

- 建設業許可取得済みで外構に特に強い

外構・エクステリアパートナーズはプロの専門的なアドバイスを受けながら進めたい方におすすめです。

\ 審査通過率9.8%の優良会社のみを紹介 /

※見積依頼後、詳細確認の電話がきます

※イタズラ電話ではないので安心して下さい

タウンライフ外構がおすすめ

あなたにはタウンライフ外構がピッタリ!

- 自分で選んだ業者に見積もり依頼可能

- 無料でプラン・図面作成をしてくれる

- リフォーム部門アンケート3冠の高いお客様満足度

利用者の評判が高く初心者に最もおすすめの外構一括見積もりサイトです。

>> タウンライフ外構はこちら

依頼する業者を選べるので安心

見積・プラン無料、簡単3分入力

当サイトで1番おすすめ!

タウンライフ外構がおすすめ

あなたにはタウンライフ外構がピッタリ!

- 自分で選んだ業者に見積もり依頼可能

- 無料でプラン・図面作成をしてくれる

- リフォーム部門アンケート3冠の高いお客様満足度

利用者の評判が高く初心者に最もおすすめの外構一括見積もりサイトです。

>> タウンライフ外構はこちら

依頼する業者を選べるので安心

見積・プラン無料、簡単3分入力

当サイトで1番おすすめ!

エクスショップがおすすめ

あなたにはエクスショップがピッタリ!

- 割引率最大63%OFFのお値打ち価格

- エクステリアプランナー61名が手厚いサポート

- 商品2年工事10年のダブル保証と台風保証の安心制度

安い価格で手厚い工事保証を受けたい方にオススメのエクステリア販売・施工会社です。

>> エクスショップはこちら

\ 施工写真とアンケートで5%キャッシュバック/

※最大69%OFFのチャンス!お急ぎください!

※現地調査・見積もり完全無料

<プロフィール>

- 著書”タイルデッキの教科書”Amazonランキング3部門1位

- 業界歴10年の現役の外構営業マン

- 外構工事の設計・施工を500件以上担当

- 二級建築士、宅地建物取引士保有

外構と固定資産税の関係とは?

外構が固定資産税の対象になるのはなぜなのか。その根拠や仕組みを理解することで、不要な課税を防ぐことができます。まずは、固定資産税の基本と、外構が対象になる条件について整理しましょう。

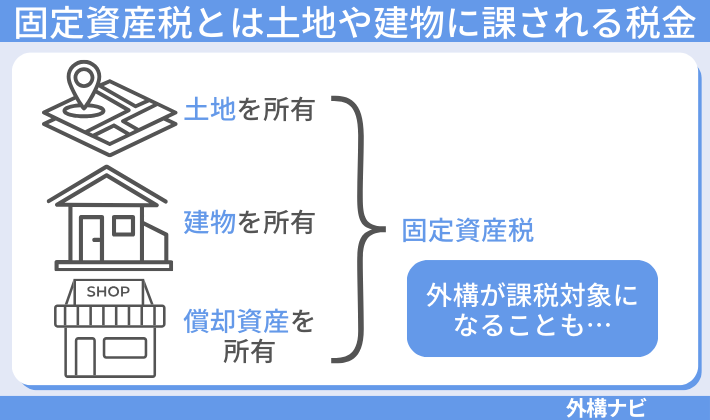

固定資産税とは土地や建物に課される税金

固定資産税は、毎年1月1日時点で所有している土地や家屋、償却資産などの”固定資産”に対して市町村が課す地方税です。建物や構築物は「家屋」として評価され、一定の基準に従って評価額が決まり、そこに税率(通常1.4%)がかけられて課税されます。土地の場合、宅地や農地、山林など種類によって評価方法が異なります。

固定資産税とは別に「都市計画税」も課されることがあります。都市計画税は、市街化区域に所在する土地や家屋に対して課税される税金で、税率は最大0.3%までと法律で上限が定められています(多くの自治体では0.2〜0.3%)。都市計画事業や土地区画整理事業の費用に充てられる目的で課税されるもので、固定資産税とあわせて納税通知書に記載され、一括で納付します。

つまり、外構が固定資産税の課税対象となると、都市計画税の対象にもなる可能性があります。

建物の延床面積や構造だけでなく、後から追加された外構も建物と一体と見なされる場合があり、課税対象になることがあります。

外構が固定資産税の対象になる条件

外構が課税対象となるかどうかは、「構築物としての要件を満たすか」が判断基準です。具体的には、以下の3つの条件を満たすと対象となる可能性があります。

- 外気分断性:屋根や壁(3方向以上)があり、半屋内的な構造になっている

- 土地定着性:地面にしっかりと固定されている(基礎・アンカーなど)。コンクリートブロックの上に単に置かれただけの物置などは、通常、定着性がないと判断される

- 用途性: 居住、作業、貯蔵等の目的とする用途で使えること

たとえば、基礎コンクリートの上に設置された3面囲いのカーポートは、家屋の延長と見なされることがあります。

課税されるかどうかは自治体の判断も影響

固定資産税の評価は、最終的に市町村の税務担当者が現地調査などを通じて判断します。そのため、同じ構造物でも自治体によって課税・非課税の判断が異なることがあります。工事前に地元の税務課に相談することが、後悔しないための第一歩です。

固定資産税の納付時期

固定資産税は、毎年4月1日から始まる年度ごとに課税されます。納付時期は通常、4月と7月、12月と2月の年4回です。ただし、市区町村によって納付回数や時期が異なる場合があるので注意が必要です。納税通知書は毎年4月頃に送付されます。通知書には、納付すべき税額や納付期限が記載されるため、確認しましょう。

一括納付や口座振替による納付など、複数の方法が選択できます。納付期限を過ぎると延滞金が発生する可能性があるため、期限内の納付が重要です。計画的な納付を心がけましょう。

固定資産税の計算方法

固定資産税の計算方法には、いくつかのステップがあります。最初に、固定資産の評価額を算出し、評価額に特定の掛け率をかけて課税標準額を求めます。課税標準額に税率(標準税率1.4%)をかけて税額を計算しましょう。住宅用地には特例があるため、税負担を抑えられます。

小規模住宅用地は評価額の1/6、一般住宅用地は1/3に軽減される点が特徴です。新築住宅には一定期間、税額が半分になる軽減措置もあります。ただし、固定資産税は3年ごとに評価額が見直されるので、注意が必要です。0.3%以下の都市計画税が追加で課税される場合もあります。

固定資産税の計算は複雑なので、不明な場合は専門家に相談しましょう。

固定資産税がかかる外構と、かからない外構

すべての外構工事が課税対象になるわけではありません。税務上の「構築物」と見なされるかどうかが分かれ道です。ここでは、課税対象になりやすい外構と、そうでない外構の違いを整理します。

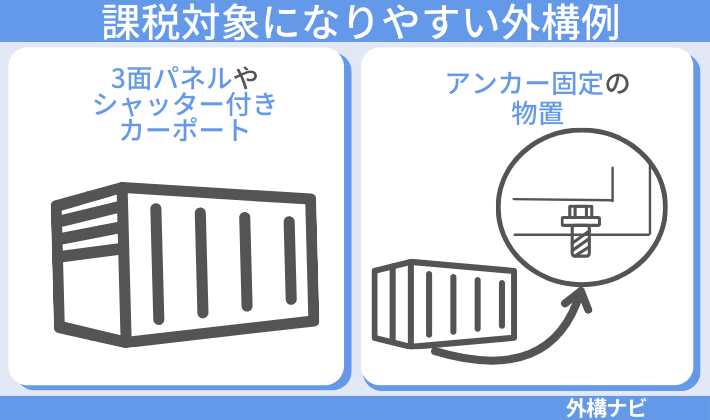

課税対象になりやすい外構例

以下のような外構は、固定資産税の対象とされることが多いです。

- 3面をパネルで囲われたカーポートやシャッター付きカーポート

- アンカー固定された物置

これらは、住宅と一体化して機能していると見なされやすく、建築物の付属施設として評価されることがあります。

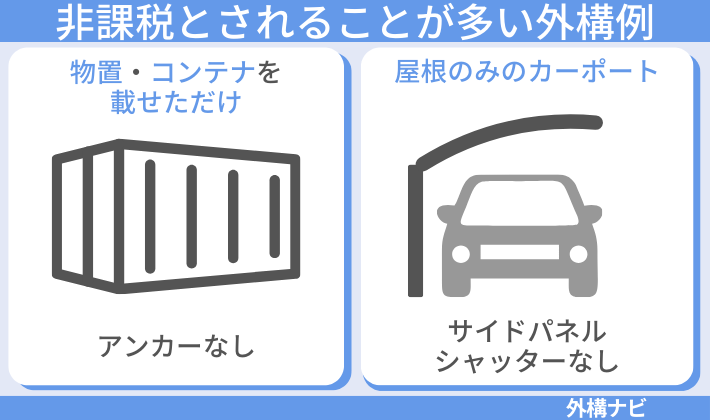

非課税とされることが多い外構例

一方で、以下のような外構は課税対象にならないことが一般的です。

- コンクリートブロックの上に物置やコンテナを載せただけのもの(アンカーなし)

- 屋根のみの簡易カーポート(2方向がサイドパネルやシャッターで覆われていないもの)

これらは「構築物」とまでは見なされず、固定資産税の課税対象から外れることがほとんどです。

参考:高崎市|家屋とは

具体例で学ぶ|外構と固定資産税のグレーゾーン

実際には「課税対象になるか分かりにくい」グレーゾーンの外構も多数存在します。ここでは、特に判断が分かれる事例を深掘りします。

物置はアンカーで固定されていると課税対象

市販の物置も、設置方法によっては課税対象になります。

- アンカーなし・移動可能 → 非課税

- 基礎あり・アンカー固定・大型物置 → 課税対象

「物置は動かせるから大丈夫」と思っていても、アンカーでしっかりと固定していれば課税リスクが高まります。

カーポートは囲いの数で課税されるかどうかが変わる

カーポートはその構造によって課税可否が大きく変わります。

- 屋根のみ(2本足または4本足):非課税

- サイドパネル付き(2面囲い):非課税

- サイドパネルで3面囲い:課税対象

- シャッター付きで3面囲い:課税対象

また、後からサイドパネルを追加した場合でも、その情報が役所に伝わると後日課税されるケースもあります。

土間コンクリートは家屋評価に含まれる可能性は低い

庭や駐車場のコンクリート舗装などが家屋評価に含まれる可能性は低いです。ただし、家屋と構造上一体となって家屋の効用を高める建築設備は家屋評価に含まれます。玄関ポーチや建物基礎と一体化した土間コンクリートなどが該当します。

一方で、アスファルト舗装やコンクリート舗装は、事業用資産として償却資産税の対象となる「構築物」として明確に定義されており、法定耐用年数(アスファルト10年、コンクリート15年)も定められています。

フェンス・目隠しは家屋とは認定されない

一般的なフェンスや塀は、家屋評価の対象外とされます。屋根がなく、家屋認定に必要な外気分断性を満たさないため、家屋とは認定されません。

コンクリートブロック塀や金属製フェンスは、事業用資産として使用される場合には償却資産税の課税対象となる「構築物」としてリストアップされており、法定耐用年数(ブロック塀15年、金属製フェンス10年)も定められています 。

サンルーム(ガラスなどで囲まれた空間)は課税対象

サンルーム(ガーデンルーム)は、一般的に固定資産税(家屋)の課税対象となる可能性が高いです。サンルームは通常、以下の家屋認定の3要件を満たすためです 。

- 外気分断性: 屋根と壁(ガラス張り等)を有し、風雨をしのげる構造である 。

- 土地定着性: 基礎の上に構築され、土地に固定されている 。

- 用途性: 居住空間の一部(リビングの延長、物干しスペース等)として利用できる 。

外構工事後に「あとから」固定資産税がかかるケース

「外構工事が終わってから、ある日突然通知が届いた…」というケースは意外と多くあります。建物の引き渡し後に外構を行った場合でも、タイミングや内容によっては課税の対象になります。

建物引き渡し後の追加工事に注意

新築の建物は、完成後に固定資産税の現地調査が行われます。建物本体と一緒に外構が完了していれば問題ありませんが、後から追加で工事を行うと、次回の調査時に課税対象とされる可能性があります。特に以下のようなケースは要注意です。

- 建物完成後すぐに物置を設置

- 引き渡し後、1〜2年以内にカーポートを追加

- 外構費用を節約し、後からDIYや業者に依頼して施工した

見積書・契約日だけでなく、実際の施工日や設置状況が評価の対象になることを覚えておきましょう。賦課期日(1月1日)時点で存在していれば、次回の評価替え時や、それ以前に市町村がその存在を把握した場合に課税対象となります。

「住みながら工事」でも課税はされる?

「引っ越し後の工事だからバレないのでは?」と思いがちですが、税務署は航空写真や近隣申告との照合、通報などを通じて把握しています。重要なのは設置したかどうかではなく、構造が“建築物”かどうかという点です。

施工のタイミングよりも、内容が構築物と評価されるかどうかが課税の分かれ道です。

「あとからローン」で外構をした場合

建物完成後に外構費用を住宅ローンとは別に組んだり、リフォームローンを活用したりするケースもあります。これも課税判断に影響はありません。ローンの有無や契約方法ではなく、構造そのものが課税対象になるかが重要です。

建物の引き渡し後に追加する外構は、内容次第で毎年の固定資産税額を押し上げる要因になり得ます。工事の際は、金額だけでなく“課税リスク”まで考慮した計画が求められます。

償却資産税とは?個人住宅も対象になる?

外構に関連する税金として、もう一つ注意したいのが「償却資産税」です。これは主に事業者向けの制度ですが、場合によっては個人住宅でも該当するケースがあります。正しい理解と区別が大切です。

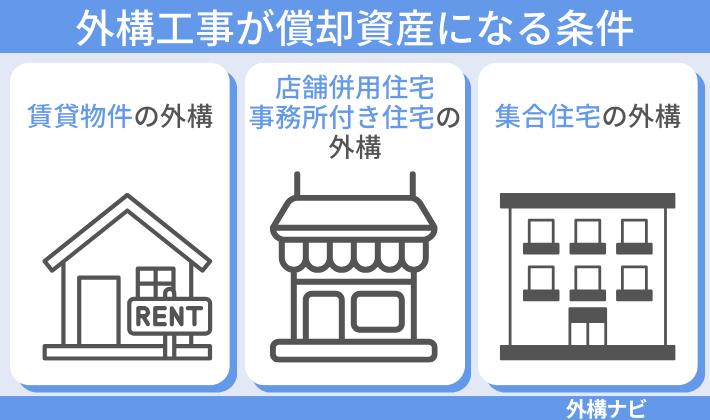

外構工事が「償却資産」として扱われる条件

償却資産税は、事業に使われる固定資産が対象です。そのため、個人住宅に設置された外構は原則として対象外ですが、以下のような条件を満たすと課税されることがあります。

- 賃貸物件の外構として設置された場合

- 店舗併用住宅や事務所付き住宅の敷地に設置された外構

- アパートやマンションなど集合住宅の共用外構

たとえば、アパートの駐車場舗装や共用門扉、ゴミ置き場の屋根などが該当します。

国税庁の基準による法定耐用年数一覧

償却資産に該当する外構は、減価償却の対象となります。以下は代表的な耐用年数の例です(参考:国税庁)

- アスファルト舗装:10年

- コンクリート舗装:15年

- 鉄製フェンス・ゲート:10年

- 側溝:15年

- コンクリートブロック塀:15年

- 屋外給排水設備:15年

- 緑化施設(花壇など):20年

- 外灯:10年

- 自転車置場、ごみ置き場: 7年

このような構造物を事業用で設置した場合、償却資産として申告が必要になります。

償却資産税の計算方法と申告義務

償却資産税は、次の計算式で求められます:課税標準額 × 1.4%(標準税率)

課税標準額は、耐用年数や減価率に基づいて毎年算出されます。また、毎年1月1日時点で所有している場合に、1月31日までに市区町村へ申告する義務があります。

個人住宅で事業用に使用している一部がある方は、税務署・市役所に相談することで誤課税や未申告リスクを防ぐことができます。

課税リスクを回避するための対策と設計の工夫

「できれば税金をかけたくない」「課税対象にならないように設計したい」——こうした希望は当然のことです。ここでは、実際の設計や施工時にできる“課税回避のポイント”を解説します。

非課税になる外構の設計ポイント

構造や施工方法に少し気を配るだけで、固定資産税の課税を避けられるケースは多くあります。以下の点に注意しましょう。

- 基礎やアンカーで固定しない設計にする(特に物置・カーポート)

- 住宅本体と切り離した独立構造にする

- 組立て式・移動可能な製品を選ぶ

これらを意識することで、税務署から“構築物”と認定されるリスクを抑えることができます。

役所に相談・確認すべきタイミング

課税リスクを避ける最も確実な方法は、工事の前に市区町村の税務課に確認することです。

- 設計図・見積書を持参して事前に相談する

- 課税対象かどうかをあらかじめ確認する

- 必要に応じて税理士や建築士の意見も添える

特に、外構費用が数十万円〜百万円単位に及ぶ場合は、税額にも影響が出る可能性があるため、慎重に対応しましょう。

「コンクリートの上に物置」のような複合パターンに注意

一見単体では非課税に見える外構も、組み合わせ方次第で課税対象になるケースがあります。

- 土間コンクリート+物置 → 一体で構築物と見なされやすい

- 住宅から直接つながるウッドデッキ+屋根 → 建物一体型と判断される

複数の外構を同時に計画する場合は、それぞれが課税条件を満たしていないかを再確認しましょう。

よくある質問

まとめ|外構計画は固定資産税の知識とセットで考えよう

外構工事は、暮らしを快適にする一方で、税金面のリスクも伴う工事です。

以下の3点を守れば、後悔のない計画が可能になります。

- 課税の判断基準を理解しておく

- 工事内容を税務署に事前相談する

- 専門知識のある外構業者に事前に相談しよう

賢く外構をつくって、税金で損しない住まいを手に入れましょう!